美联储准备放松政策之际 8万亿美元抵押贷款市场这一次影响力钝化

- 每日科技

- 2024-09-19 00:57:56

- 22

每当美联储调整利率的时候,8万亿美元规模的抵押贷款市场都有可能会引发整个固定收益市场的大幅波动,但投资者表示,这次的情况会不同。

几十年来,在美联储放松政策之际,抵押贷款债务的对冲一直是一股值得关注的重要力量,有可能推动美国国债全面上涨,导致收益率螺旋式下跌。这一次,抵押贷款市场更像是个沉睡的巨人,一些投资者把这视为固定收益市场的动荡将减退的原因之一。

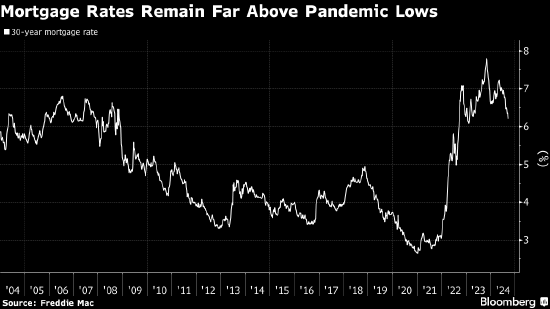

借贷成本在疫情期间降至历史低点时,半数以上的美国业主锁定了超低利率抵押贷款。因此,即使美联储现在开始降息两个百分点,认为,这也仍不足以引发大规模再融资。这降低了抵押贷款支持证券(MBS)投资组合经理为所持资产进行对冲的需求;他们通常通过购买美国国债来对冲。

“这次的锁定效应相当大,”资产管理公司LongTail Alpha创始人Vineer Bhansali表示。他曾供职于所罗门兄弟的固定收益套利部门和 (品浩)。

他预计,目前约3.65%的美国10年期国债收益率变动区间将在3.25%-4.25%。而且,鉴于债券市场的波动率仍高于疫情前的水平,大规模抵押贷款对冲浪潮来袭的可能性很小,这促使他使用长期期权来押注波动率会下降。

利率下降时,MBS投资者通常会因为业主进行再融资而收到更多的提前还款,从而导致他们的投资组合久期缩短。基于这种预期,一些基金经理会通过购买美国国债等债券或使用提供类似敞口的衍生品来对冲其所持有的抵押贷款债务。反之亦然,利率上升时,MBS投资者将卖出长期美国国债以防久期拉长。

总体而言,这些被称为凸性对冲的措施会在价格上涨时增加买盘,在价格下跌时放大卖盘,从而加剧美国国债收益率的波动。

但是,现在这种影响似乎减弱了。Oppenheimer Co.策略师Richard Estabrook表示,约64%的单户型抵押贷款利率约4%或更低,远低于30年期抵押贷款当前6.2%的利率。

美联储持有的绝大多数抵押贷款债券 —— 由于实施量化紧缩,部分债券正在慢慢出表 —— 利率也很低。因此,央行短期内面临大规模提前还款浪潮的风险很小。

“过去25年来我们司空见惯的这些需求来源现在将不复存在,因为环境已经发生了变化,”Stifel Nicolaus & Co.策略师Chris Ahrens表示。