影视半年报 | 北京文化三项运营指标垫底 唐德影视存货前五名占比超63%

- 每日品味

- 2024-09-25 16:08:39

- 62

出品:新浪财经上市公司研究院

作者:易舍

影视寒冬似乎卷土重来。

据拓普研究院数据显示,2024年上半年中国内地总票房约为237.73亿元,同比下降9.5%,观影人次约为5.48亿,同比减少9.3%,两项指标分别较2019年同期低24.1%、32.4%。报告期内,院线共上映新影片237部,与2023年上半年基本持平,但票房体量在10亿元以上的影片只有春节档的《热辣滚烫》、《飞驰人生2》、《第二十条》和《熊出没•逆转时空》四部。

电视剧行业持续减量增质。结合灯塔专业版数据和云合数据来看,2024年上半长视频平台有效播放剧集共149部,相比2023年同期减少12部。正片播放量却累计达534.07亿,同比增长35.1%,部均播放量提升0.97亿。《庆余年2》、《墨雨云间》、《繁花》和《与凤行》四部剧集单日全网剧集正片播放市占峰值稳定在25.8%-35.4%之间,广告商务等资源进一步向头部作品聚拢。

行业整体低迷,影视公司的日子也不好过。截至8月31日,A股的多家影视公司均已发布2024年中期业绩报告。本系列选取了10家主业为院线运营、电影制作发行公司和5家主业为剧集制作发行公司进行不同维度分析,管窥行业现状。

2024年1-6月,15家影视公司平均应收账款周转率为2.47次,同比下降22.4%;平均存货周转率为3.89次,同比锐减43.6%;平均资产周转率低至0.10次,而2023年同期为0.13次。

其中,的应收账款周转率排名第一录得9.42次,约为最后一名的141倍。以27.52次存货周转率位居榜首,垫底的北京文化同指标则仅为0.0063次。资产周转率最高的横店影视约为0.26次,北京文化再次居于末位,总资产近乎没有为当期收入作出任何贡献。

金逸影视应收账款周转率降超25% 资产周转率表现“掉队”

位于产业链中下游的院线公司通常展现出回款速度快、资产变现能力强等特点。但上半年受票房遇冷、消费意愿降低等不利因素影响,、横店影视、金逸影视和的应收账款回收效率都出现了不同程度的下滑,只有上海电影实现小幅增长,5家院线公司平均应收账款周转率较2023年上半年下降近17%至5.49次。

报告期内,金逸影视和万达电影应收账款周转率降幅不相上下,同比分别下降25.1%、24.3%。万达电影应收账款高达15.70亿元,较2023年上半年增长18.6%,1年以内到期的款项占比突破90%。金逸影视同期应收账款尽管同比微降6.1%,但2至3年的应收账款账面余额较期初大幅增长443.4%,按欠款方归集的期末余额前五名应收账款占比同比提高超6个百分点。

存货周转率持续分化。2024年上半年,金逸影视凭借27.52次存货周转率领跑,幸福蓝海同指标只有1.75次。上海电影存货周转率由2023年上半年的45.59次骤降近80%至9.33次,幸福蓝海同期则翻了3.41倍。5家院线公司的平均存货周转率约为11.12次,较2023年同期减少44个百分点。

细究存货周转率改善的院线公司。报告期内,幸福蓝海的存货价值录得1.86亿元,与2023年上半年相比“腰斩”。其前五名库存和在产影视剧作品账面余额合计约1.30亿元,占存货期末余额比例为46.9%。横店影视和万达电影存货价值分别下降34.5%、10.0%。其中,横店影视的影视剧本和库存影视片期末账面余额共6017.19万元,约较期初减少509.19万元。万达电影除了制作中的影视片生产成本和合同履约成本,其余存货价值均呈下降趋势,存货跌价准备或合同履约成本减值准备约为2.55亿元。

就总资产周转率而言,横店影视以微弱优势超过万达电影,与2023年上半年基本持平,录得0.25次。幸福蓝海同比下降7.7%至0.15次,上海电影资产周转率虽然较2023年同期增长近4个百分点,但整体表现依旧“掉队”,比平均资产周转率低29.9%。

北京文化三年以上应收账款占超83% 多部存货作品临时撤档

作为影视产业链的上游,内容公司回款速度相对更慢、存货作品容易积压。2024年1-6月,光线传媒、和北京文化的平均应收账款周转率约为1.76次,同比下降29.2%。其中,华谊兄弟和北京文化应收账款周转率与2023年同期相比均明显恶化,分别大幅减少54.2%、96.7%。前者按欠款方归集的余额前五名应收账款合计占超51%,后者三年以上账龄的应收账款约占比83.6%。

值得一提的是,由于资金链承压,华谊兄弟已将不超过4部电影收益的应收账款提前质押给了和,分别获得1.95亿元、1.60亿元短期借款。

而光线传媒得益于主投发行的爆款《第二十条》及2023年上映并结转的电影,总票房达28.13亿元,回款速度显著改善,由2023年上半年的2.17次提高70.9%至3.71次。公司应收账款规模与2023年同期基本持平,约录得3.69亿元。

报告期内,3家内容公司的存货价值都有所缩水。光线传媒的存货价值最高、下降幅度最低,同比仅微降3.5个百分点至11.62亿元,正在拍摄和制作的影视作品账面余额约占期末总额52.6%。在其库存的前五名影视作品中,《透明侠侣》于2022年6月完成录制,却在2023年6月上映前临时撤档,另一部动画作品《小倩》也撤出今年五一档,上映时间遥遥无期。

北京文化的存货价值仅为1.97亿元,较2023年上半年大幅下降58.1%,正在制作和已入库未上映的影视作品分别占比40.9%、59.1%。《封神》系列第二部、第三部仍处于后期制作阶段、储备项目不足,北京文化的抗风险能力走弱。

综合来看,内容公司的平均存货周转率约为0.40次,同比减少11.5%。若剔除光线传媒同比激增87.5%的突出表现,华谊兄弟和北京文化存货周转率低至0.29次,与2023年同期的0.51次相去甚远。

就总资产周转率而言,光线传媒和华谊兄弟都较2023年上半年好转,分别提升101.4%、21.5%。而北京文化同比骤降92.8%至0.0029次,资产利用效率仅为3家内容公司平均值的4.0%。

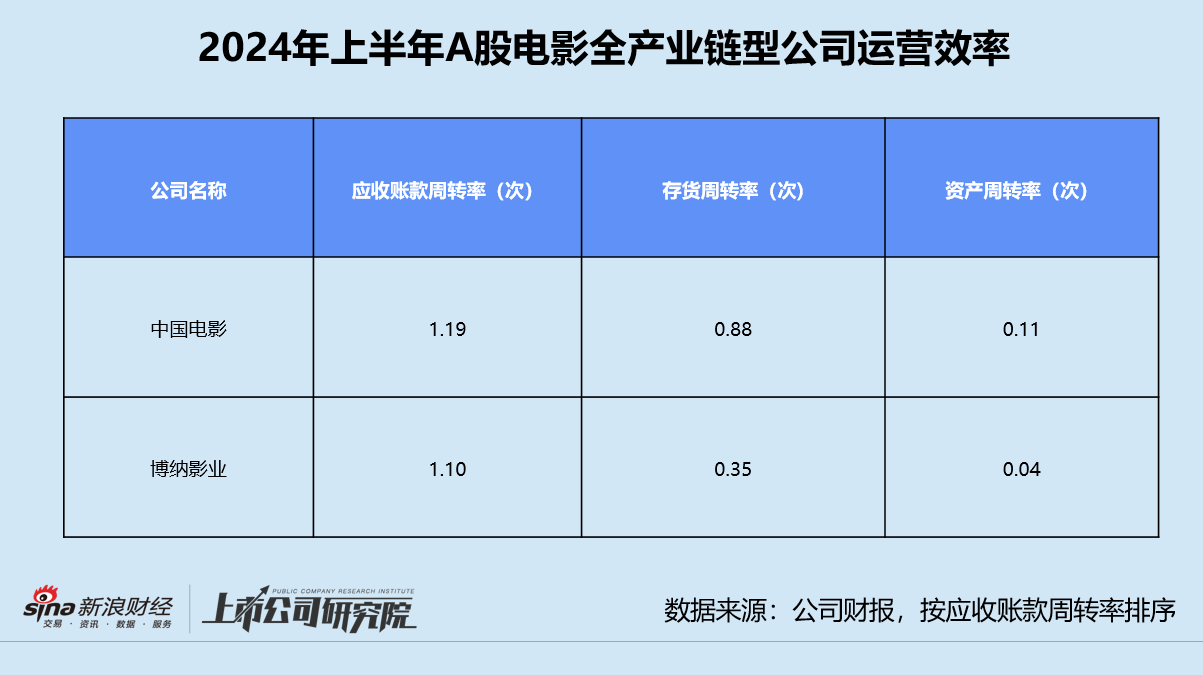

全产业链公司存货周转率双双下滑 资产周转率低至0.04次

虽然和博纳影业全产业链布局,但就业务结构而言,中国电影侧重影片发行业务,而博纳影业以影院放映业务为主。

2024年上半年,中国电影和博纳影业的应收账款周转率分别为1.21次、1.14次,前者同比下降33.5%,后者同比增长15.6%。

报告期内,中国电影应收账款约为15.94亿元,在15家影视公司中位列榜首,同比下降8.5%。按单项计提坏账准备的应收账款共涉及43家合作公司,账面余额共约3.00亿元,其中曾拍出过《异度空间》、《落叶归根》、《叶问》等佳作的香港电影公司星皓影业欠款3412.19万元,苏宁易购及关联企业累计欠款840.56万元,均多次催还未果。

博纳影业应收账款较2023年同期减少35.6%至5.34亿元,三年以上账龄的应收账款共约4.04亿元,按欠款方归集的期末余额前五名应收账款总额约占比55.3%。分业务来看,电影业务应收账款账面余额约为4.66亿元,影院业务则约为3389.64万元,坏账计提比例分别为57.8%、21.9%。

大盘表现不及预期,导致2家公司的存货周转效率双双下滑,中国电影和博纳影业分别较2023年上半年减少15.6%、29.9%至0.88次、0.35次。据财报数据显示,中国电影共计19.30亿的存货中,约13.94亿元为制作中的影视剧。而博纳影业由于近年来商业主旋律电影频频失灵,未上映的作品存在一定的减值风险,报告期内存货减值造成的损失约为247.27万元。

就总资产周转率而言,中国电影和博纳影业分别录得0.11次、0.04次,与2023年同期相比分别跌去29.2%、19.8%。

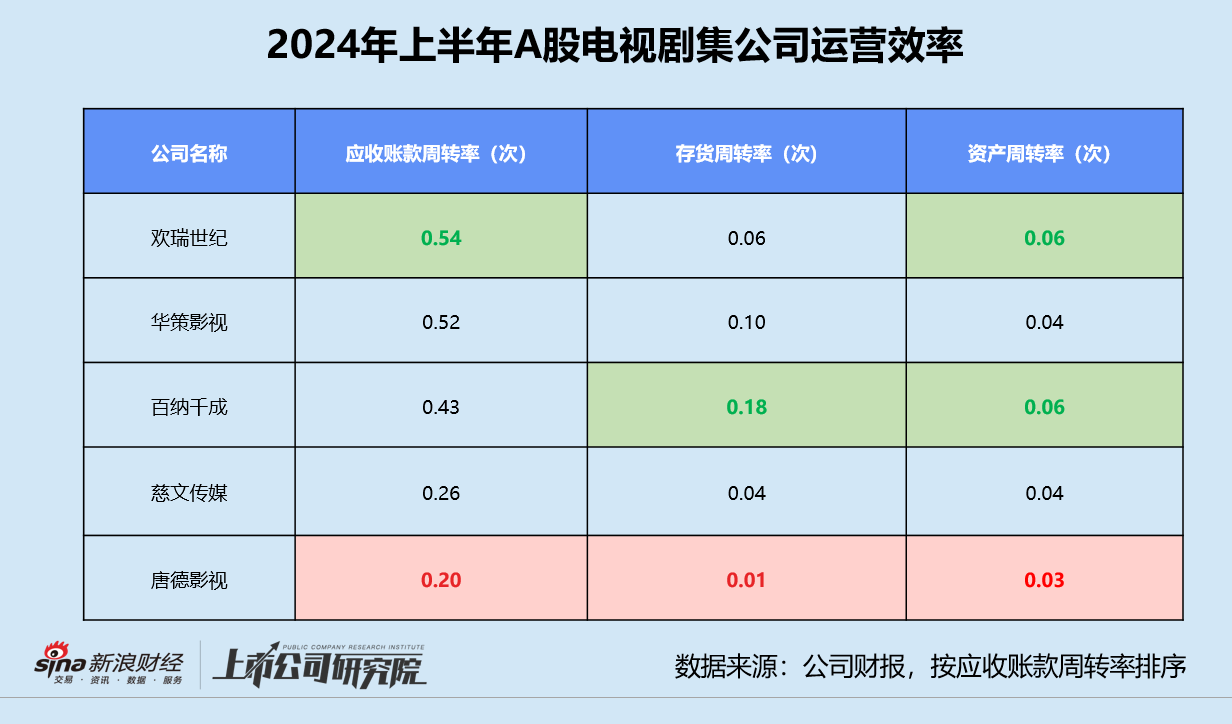

剧集公司三项运营指标皆锐减 前五大存货前景堪忧

相较之下,剧集作品制作周期更长、成本普遍更高。同时下游长视频平台和电视台囊中羞涩,长期降本增效,对制作公司的回款速度、存货消耗方面造成不小的挑战。

2024年上半年,、、、和唐德影视的平均应收账款周转率约为0.29次,距离2023年同期的0.98次缩水七成。其中,百纳千成应收账款同比大幅增长41.2%至6.27亿元,按欠款方归集的期末余额前五名应收账款合计达6.10亿元。由于营销业务带动收入激增,公司整体应收账款周转率较2023年上半年增长超85%至0.43次。

慈文传媒应收账款总额最少,仅为1.84亿元,同比下降13.9%,账龄1至2年和3年以上的应收款项分别占比44.7%、41.6%。据财报披露,慈文传媒与少年派影业无锡有限公司卷入合同纠纷,要求对方支付投资款、对应利息、迟延履行违约金等共67.61万元,由于预计无法收回,公司已按照50%计提坏账准备。2024年上半年,慈文传媒应收账款周转率从2.29次锐减88.7%至0.26次。

报告期内,5家剧集制作公司的平均存货周转率仅为0.08次,同比大幅下降71.3%。其中,华策影视存货价值最高,录得22.97亿元,较2023年上半年增长54.1%。细究其分类,正在拍摄的影视剧作品余额约占比56.7%,前五名占期末存货余额41.9%。受库存积压拖累,华策影视的存货周转率同比降超80%至0.10次。

唐德影视存货周转率同样较2023年上半年蒸发近80%,只有0.0122次。2024年截至6月30日,唐德影视存货余额约为8.16亿元,同比微降4.8%,前五名影视作品账面余额合计5.91亿元,约占比63.6%。值得一提的是,剧集《绛春记》、《阿那亚恋情》、《蔓蔓青萝》积压时间至少在6年以上,电影《狂怒沙暴》在海外口碑堪忧,《没有一顿火锅解决不了的事》上映后撤档,此后能否顺利再登大银幕,仍是未知数。

就总资产周转率而言,慈文传媒同比降幅最高,由2023年上半年的0.31次骤降87.9%至0.04次。百纳千成和欢瑞世纪并列第一,总资产周转率录得0.06次,与2023年同期相比分别提高41.5%、119.1%。表现最差的唐德影视,该指标不足5家公司均值的70%。